De economische vooruitzichten zijn bij lange na niet zo rooskleurig als de cijfers doen vermoeden. Dat is één van de resultaten van het vierde betalingsonderzoek onder Duitse bedrijven dat Coface, een van de grootste kredietverzekeraars ter wereld, in juli en augustus 2020 uitgevoerd heeft. In drie delen presenteert AHA24x7.com de resultaten op het gebied van betalingstermijnen en betalingsachterstanden, met tot slot een vooruitblik.

Respondenten

Aan het vierde betalingsonderzoek hebben 753 Duitse bedrijven deelgenomen. Volgens Coface is dit een hoog aantal; in 2019 deden namelijk slechts 442 bedrijven mee. “De groep respondenten is erg divers, wat de waarde van het onderzoek verhoogt”, aldus Christiane von Berg, econome bij Coface en auteur van het onderzoek. Meer informatie over de deelnemende bedrijven is in het eerste artikel van AHA24x7.com over dit onderzoek te vinden.

Economisch perspectief: 2020 negatief, 2021 positief

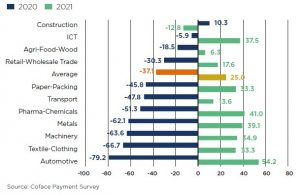

“Eigenlijk zijn bij de betalingsachterstanden en de betalingstermijnen positieve trends te bespeuren. Bedrijven betalen hun rekeningen op dit moment zeer snel, zodat de bedrijven waaraan ze het geld verschuldigd zijn, niet in financiële problemen raken”, vat Von Berg samen. “Desalniettemin zijn de economische vooruitzichten bij lange na niet zo positief als de cijfers doen vermoeden.” De antwoorden op de vraag hoe de Duitse bedrijven hun zakelijke toekomst voor 2020 en 2021 zien, worden in indexpunten aangegeven. Hierbij wordt een gemiddelde gevormd door het percentage bedrijven dat positieve economische vooruitzichten verwacht, te plaatsen tegenover het percentage bedrijven dat negatieve economische vooruitzichten verwacht. 10 procent van de deelnemende bedrijven ziet de toekomst positief; 47 procent negatief. Dat leidt met een gemiddelde van -37,1 indexpunten tot een vrij pessimistische blik op de toekomst. Dat is een verdere verslechtering ten opzichte van 2019, toen met -10 indexpunten al wat negatief naar de toekomst gekeken werd.

Deze pessimistische inschatting voor 2020 is terug te zien in de meeste branches. In de auto-industrie gaf bijvoorbeeld 83 procent van de respondenten aan een negatieve kijk op de toekomst te hebben; 4 procent was positief. Dat leidt tot een negatief gemiddelde van -79,2 indexpunten. “Dat laat zien dat de auto-industrie sterk van een negatieve ontwikkeling voor 2020 uitgaat. Daardoor heeft deze sector ook het meeste vertrouwen dat het in 2021 weer beter zal gaan”, legt Von Berg uit. Dat blijkt ook uit de indexpunten: in 2021 bedragen deze in de auto-industrie 54,2. Ook de textielindustrie, de machinebouw en de metaalsector zien 2020 vrij negatief en 2021 juist positief. In de farmaceutische en chemische industrie zijn volgens Von Berg vooral de bedrijven in de chemische sector voor de negatieve kijk op 2020 verantwoordelijk.

De respondenten verwachten met gemiddeld 25 indexpunten een opleving in 2021. Daarmee is de verwachting van een opleving in 2021 minder zeker dan de recessie in 2020. De verwachtingen kunnen door de coronacrisis en de gevolgen hiervan echter ook weer snel veranderen. De enige sector waarin een tegenovergestelde verwachting te zien is, is de bouw. Met 10,3 indexpunten ziet deze sector 2020 vrij positief, maar 2021 juist negatief, met -12,8 indexpunten.

Gebruik van staatssteun

Dat het met veel bedrijven op dit moment niet zo goed gaat, wordt ook duidelijk uit het percentage bedrijven dat aangaf gebruik te hebben gemaakt van financiële ondersteuning van de Duitse overheid: 48 procent. Aangezien bedrijven van meerdere regelingen gebruik konden maken, konden de respondenten ook meerdere antwoorden geven. “Met 91 procent werd er het meeste gebruikgemaakt van ‘Kurzarbeit’ (werktijdverkorting). Daarnaast namen veel bedrijven, 22 procent, kredieten van de Kreditanstalt für Wiederaufbau (KfW) op. Het is opvallend dat dit allebei beproefde regelingen zijn. Daardoor zijn de meeste bedrijven bekend met het aanvraagproces, waardoor de belemmeringen om de aanvraag te doen, relatief klein zijn”, aldus Von Berg. “Interessant is ook dat 19 procent van de bedrijven aanspraak heeft gemaakt op de noodsteun van de Duitse overheid. En 12 procent heeft uitstel van betaling van belastingschulden aangevraagd. Dit zijn allebei nieuwe regelingen, die pas in maart en april ingevoerd werden.”

Grootste bedreigingen

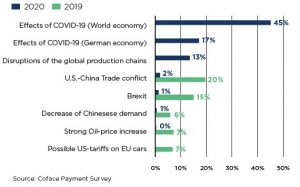

De grootste bedreigingen voor de export zijn aanzienlijk veranderd. Het grootste risico van afgelopen jaar, het handelsconflict tussen de Verenigde Staten en China, is in 2020 een stuk kleiner geworden. In plaats daarvan noemde 75 procent van de respondenten Covid-19 en de gevolgen daarvan voor de Duitse en de globale economie de grootste bedreiging, naast de onderbreking van productieketens door de pandemie. “Desalniettemin zijn bedreigingen zoals de Brexit, die sinds ons onderzoek in 2017 genoemd wordt, niet verdwenen. Ze zouden met een no-deal-Brexit, die wellicht in 2021 volgt, nog groter kunnen worden”, verwacht Von Berg. “Daardoor zal het voor Duitsland nog wel even duren om uit de crisis te komen, zelfs met iets positievere verwachtingen voor 2021.”

Zakelijke kansen: Duitsland en EU zijn favoriet

In dit onderzoek blijft in 2020 Duitsland het land met de grootste kansen. Het belang van Duitsland steeg zelfs, van 81 naar 91 procent. “Een reden hiervoor zou kunnen zijn dat bedrijven in onzekere tijden ertoe neigen om in landen te opereren die ze het beste kennen, en zich sterker op hun eigen regio oriënteren”, denkt Von Berg. “Een andere verklaring zou kunnen zijn dat ook het percentage bedrijven dat op de Duitse markt actief is, gestegen is. In 2019 gold dit voor 57 procent van de bedrijven, in 2020 voor 65 procent. Daarnaast opereerde in 2020 23 procent van de bedrijven voor een deel op de Duitse markt.” Daarnaast is opvallend dat het percentage bedrijven dat een voorkeur heeft voor de EU, onveranderd bleef: in beide jaren was dit 57 procent. De verwachtingen voor andere belangrijke exportlanden, zoals China en de Verenigde Staten, zijn echter aanzienlijk minder geworden: van 11 procent in 2019 tot respectievelijk 8 en 6 procent in 2020.