Duitse bedrijven zetten er samen de schouders onder en betalen vaker op tijd. Dat is één van de resultaten van het vierde betalingsonderzoek onder Duitse bedrijven dat Coface, een van de grootste kredietverzekeraars ter wereld, in juli en augustus 2020 uitgevoerd heeft. In drie delen presenteert AHA24x7.com de resultaten op het gebied van betalingstermijnen en betalingsachterstanden, met tot slot een vooruitblik.

Respondenten

Aan het vierde betalingsonderzoek hebben 753 Duitse bedrijven deelgenomen. Volgens Coface is dit een hoog aantal; in 2019 deden namelijk slechts 442 bedrijven mee. “De groep respondenten is erg divers, wat de waarde van het onderzoek verhoogt”, aldus Christiane von Berg, econome bij Coface en auteur van het onderzoek. Meer informatie over de deelnemende bedrijven is in het eerste artikel van AHA24x7.com over dit onderzoek te vinden.

Betalingen zijn vaker op tijd

“Over het geheel genomen worden betalingen vaker op tijd voldaan. In 2019 berichtte nog 85 procent over betalingsachterstanden; dit jaar was dit percentage nog maar 68 procent”, noemt Von Berg een duidelijk verschil met de resultaten van het onderzoek uit 2019. Een betalingsachterstand is de periode tussen de laatste dag van de betalingstermijn en de dag dat de betaling uiteindelijk voldaan wordt. Deze positieve ontwikkeling is vooral te danken aan bedrijven die op de Duitse markt opereren. Het aantal bedrijven dat er aangaf met betalingsachterstanden te maken te hebben, nam af van 83 procent in 2019 tot 65 procent in 2020. Ook op de internationale markt is met 6 procentpunten een lichte daling tot 80 procent te zien.

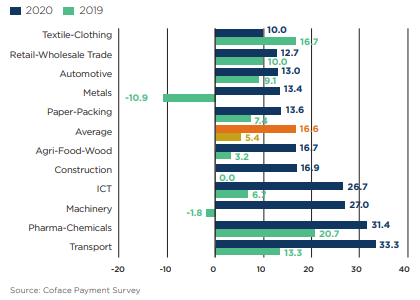

In bijna elke sector zijn duidelijke dalingen in dit percentage te zien. “In de metaalbouw is dit percentage gedaald van 87 naar 61 procent, en in de machinebouw van 89 naar 66 procent. Dat zijn erg mooie ontwikkelingen”, aldus Von Berg. “Opvallend is dat de ICT-sector maar een kleine daling op het gebied van betalingsachterstanden laat zien. Verrassend, want deze sector profiteert eigenlijk van de lockdown en het thuiswerken.” Alleen in de textielbranche is een toename van bijna 10 procent te zien; 9 op de 10 bedrijven in deze sector heeft te maken met betalingsachterstanden. Ondanks dit hoge percentage worden rekeningen in de gehele textielbranche niet meer dan zestig dagen te laat voldaan. Dit in tegenstelling tot de papierverpakkingssector, de bouw en de metaalsector, waar volgens respectievelijk 7, 4 en 2 procent van de bedrijven een betalingsachterstand wel eens meer dan 150 dagen bedraagt.

Grote verschillen tussen de sectoren

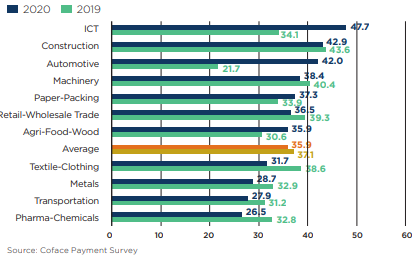

Bij de gemiddelde betalingsachterstand in dagen wijst Von Berg erop dat dit eerder als index dan als concreet aantal dagen gezien moet worden. Ten opzichte van 2019 zijn betalingsachterstanden in 2020 slechts één dag korter geworden: van gemiddeld 37,1 dagen in 2019 tot gemiddeld 35,9 dagen in 2020. De branches laten onderling echter grote verschillen zien. Een positief voorbeeld is de farmaceutische industrie, waar betalingsachterstanden in 2020 het kortst waren: daar werd in 2020 nog maar 26,5 dagen te laat betaald, terwijl het hier in 2019 nog om 32,8 dagen ging. De auto-industrie laat zien dat dit echter weer snel kan veranderen. In 2019 waren in deze sector betalingsachterstanden met 21,7 dagen nog het kortst; in 2020 bedroeg het gemiddelde aantal dagen dat een betaling te laat voldaan werd echter 41 dagen.

Hoe zijn deze grote verschillen te verklaren? “De auto-industrie heeft een zeer turbulent jaar achter de rug”, aldus Von Berg. “Ook in de ICT-sector is het gemiddelde aantal dagen dat facturen te laat voldaan worden, met 14 dagen gestegen: van 34,1 dagen naar 47,7 dagen. Hiermee is het de sector waar betalingsachterstanden het langst zijn. Erg verrassend, omdat deze sector profiteert van het thuiswerken.”

Redenen voor betalingsachterstand

De belangrijkste reden voor betalingsachterstanden zijn financiële problemen. Dat gaf 48 procent van de respondenten aan. Van deze 48 procent noemde 25 procent de hoge concurrentiedruk als oorzaak van de financiële problemen. Dat leidt ertoe dat bedrijven met relatief kleine marges moeten werken. In 2019 lag dit percentage nog bij 45 procent – een sterke afname dus. “De geringe vraag uit Duitsland scoort dit keer hoger”, legt Von Berg uit. “Deze reden werd in 2019 door slechts 4 procent van de bedrijven aangekruist – dit jaar door 18 procent. Verder gaf 17 procent aan dat er een gebrek aan financiële mogelijkheden is. Ook de economische effecten van de coronacrisis hebben financiële problemen tot gevolg. Dat gaf 9 procent van de bedrijven expliciet aan.”

Kortere DSO-ratio

Ook bij de DSO-ratio (het gemiddelde aantal dagen dat een bedrijf wacht op de betaling van een factuur) is een afname te zien. “Logisch”, zegt Von Berg. “De DSO-ratio wordt berekend aan de hand van de betalingstermijn en betalingsachterstanden. Omdat er volgens het onderzoek minder betalingstermijnen gehanteerd worden en er minder sprake is van betalingsachterstanden, is de DSO-ratio ook gedaald. Bedrijven wachten nu gemiddeld 56,5 dagen op hun geld. In 2019 was dit nog 65,8 dagen.”

In 2020 werd in de transportsector het snelst betaald: binnen 43 dagen. In 2019 ging het in deze sector nog om 65 dagen. In de auto-industrie moeten producenten echter zeer geduldig zijn: waar ze in 2019 slechts 41,9 dagen moesten wachten, is dit in 2020 gestegen tot 65,7 dagen. Bedrijven in de ICT-sector hebben echter het meeste geduld nodig. Zij moeten gemiddeld 71 dagen op hun geld wachten. Dat is 11 dagen langer dan in 2019. Von Berg heeft hier een mogelijke verklaring voor: “Soms worden betalingsachterstanden niet door financiële problemen veroorzaakt. Integendeel: juist bij bedrijven waar het goed mee gaat, kan de druk ontbreken om de rekeningen snel te voldoen.”

Verwachtingen omtrent betalingsachterstanden

Met 55 procent gaf de meerderheid van de respondenten aan de komende twaalf maanden een stabiel niveau aan openstaande rekeningen te verwachten. Van de overige 45 procent verwachten de meeste bedrijven eerder een toename dan een afname. Kijkend naar het totaalplaatje valt op dat de meeste sectoren in 2019 al positief waren en dat in 2020 zo blijft. Dat is ook zichtbaar bij de gemiddelde indexpunten (zie onderstaande afbeelding). Hier wordt een stijging van 11 punten verwacht: van 5,4 punten in 2019 naar 16,6 punten in 2020. In totaal verwachten vier sectoren voor 2020 een toename van 20 of meer balanspunten: de ICT- en transportsector met allebei 20 punten, de metaalsector met 24,3 punten en de machinebouw met 28,8 punten. Als enige sector verwacht de textielbranche een afname van de balanspunten van 16,7 punten in 2019 tot 10 punten in 2020.