Handlungsempfehlungen für die regelkonforme Abwicklung der umsatzsteuerlichen Folgen aus Liefergeschäften in der EU

Der europäische Binnenmarkt ist eine super Sache, die Warenverkehrsfreiheit einer seiner Grundpfeiler. Die grenzüberschreitende Lieferung von Waren sollte in der EU mithin für Händler jedweder Branche ohne besondere bürokratische Hindernisse vonstattengehen, möchte man meinen. Eine Umsatzsteuer haben schließlich alle Mitgliedsländer im Programm.

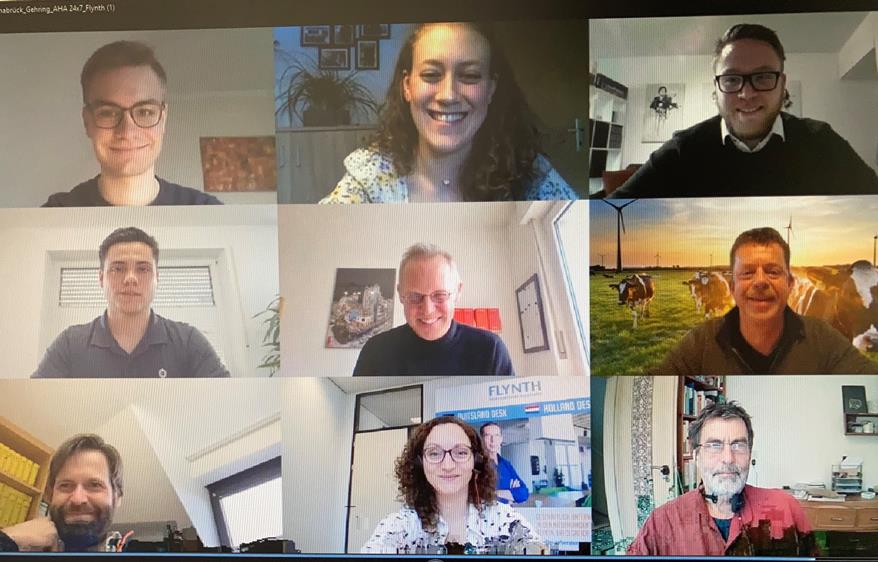

Schön wär’s, wissen Steuerexperten und Unternehmer aus jahrelanger Erfahrung. Zwar gilt bei innergemeinschaftlichen Liefergeschäften die EU-Mehrwertsteuer-Richtlinie. Dennoch kennt jedes Mitgliedsland darüber hinaus seine eigenen Regeln, Vorschriften und Steuersätze. Eine Projektgruppe aus BWL-Studierenden der Hochschule Osnabrück hat die Praxis eines Handelsunternehmens für Molkereiprodukte in den Niederlanden, dank Empfehlung von Harry Weusthuis, Accountmanager bei Flynth adviseurs en accountants, unter die Lupe genommen. Die Tücken der EU-Mehrwertsteuerrichtlinie und die praktische Handhabung bei innergemeinschaftlichen Liefergeschäften in diesem Unternehmen waren Ende Mai Gegenstand einer Online-Gesprächsrunde zwischen den Mitgliedern der Projektgruppe, ihrem Hochschullehrer, zweier Steuerexperten und dem Geschäftsführer der untersuchten Firma.

„Unternehmen sehen über Besonderheiten hinweg“

Auch wenn die EU-Mehrwertsteuerreform, die Anfang 2020 in Kraft getreten ist, so genannte „quick fixes“ (schnelle Lösungen) vorsieht, bereiten gerade Reihengeschäfte grenzüberschreitend aktiven Unternehmern oftmals Kopfzerbrechen und einen hohen Bürokratieaufwand. Steuerrechtsexperten wie Flynth adviseurs & accountants wissen nur zu gut, wie schwierig es bei grenzüberschreitenden Geschäften oftmals ist, die Umsatzsteuer korrekt zu berechnen, zumal wenn Zwischenhändler im Spiel sind. „Unternehmen sehen oft zu schnell über etwaige Besonderheiten hinweg, wenn es darum geht, die Umsatzsteuer korrekt zu berechnen“, erläutert Tanja Hooge-ter Heide, staatlich geprüfte Wirtschaftsassistentin des Duitsland|Holland Desk bei Flynth. „Es ist im Nachhinein eben doch nicht genauso wie bei Geschäften im eigenen Land.“

„Handlungsempfehlung zur korrekten umsatzsteuerlichen Abwicklung“

Flynth betreut die Firma Wagenaar Dairy aus dem niederländischen Haulerwijk, ein Handelsunternehmen für Molkereiprodukte, das Abnehmer in einer ganzen Reihe von EU-Ländern beliefert. Geschäftsführer Wybe Wiekema zeigte sich anlässlich einer Online-Gesprächsrunde unlängst zuversichtlich, dass sein Unternehmen die Materie weitestgehend im Griff hat. Zugleich jedoch wusste er zu berichten, dass die „Handlungsempfehlung zur korrekten umsatzsteuerlichen Abwicklung“ einer fünfköpfigen studentischen Projektgruppe der Hochschule Osnabrück dazu geführt hätte, das im Unternehmen praktizierte Vorgehen zu durchleuchten und zu prüfen, ob seine Firma in rechtlicher und betriebswirtschaftlicher Hinsicht noch Einiges optimieren könne.

Genau das war die Vorgabe für die Projektarbeit, die die BWL-Studierenden unter der Ägide von Prof. Dr. Guido Patek im Rahmen des INTERREG-Programms „Cross Border Talent“ bei Wagenaar Dairy durchzuführen hatten. „Die Aufgabe war, anhand von vier Fallbeispielen sämtliche Dokumente, Rechnungen, Lieferscheine usw. systematisch zu untersuchen, Checklisten für alle Arten von innergemeinschaftlichen Liefergeschäften zu erstellen und Leitfäden für die Abläufe zu entwickeln mit dem Ziel einer konkreten Hilfestellung für das Unternehmen. Und das stets unter Berücksichtigung etwaiger Besonderheiten“, erklärte beim online Gespräch Prof. Patek das Vorgehen der Projektgruppe. „Wir haben der Projektgruppe diese vier Fallbeispiele zur Verfügung gestellt verbunden mit der Frage: Ist es so, wie wir es bei Wagenaar Dairy durchweg handhaben, korrekt?“, erzählte Direktor Wiekema. Und: „Gibt es vielleicht noch Tipps und Tricks, wie wir das besser und effizienter gestalten können.“

Schwierigkeiten bei Reihengeschäften

„Die genaue Fragestellung hat sich dann im Laufe unserer Untersuchung bei Wagenaar herauskristallisiert“, erzählte beim Online-Gespräch Jonas Golkowski. Er hat wie seine vier Mitstreiterinnen und Mitstreiter am Campus Lingen der Hochschule Osnabrück den dualen Studiengang Betriebswirtschaftslehre mit Schwerpunkt Steuern belegt. „Relativ schnell hatten wir dann den Bezug zum Reihengeschäft. Etwa, was durch die Reform der Mehrwertsteuer-Richtlinie rechtlich genau festgelegt worden ist“, betonte Jonas Golkowski. Die Schwierigkeit bestehe darin, so Prof. Patek, „dass bei solchen Reihen- oder Dreiecksgeschäften häufig nicht nur zwei Länder involviert sind, sondern drei, vier oder gar fünf. Bei unserem Projekt ging es darum, die ganze Komplexität der Mehrwertsteuer-Problematik abzuprüfen.“

Für Tanja Hooge-ter Heide von der niederländischen Steuerberater- und Wirtschaftsprüfungsgesellschaft Flynth stellte sich daraufhin die Frage, ob ihr Mandant Wagenaar mit Hilfe dieser von den deutschen Studierenden erstellten Checklisten die jeweiligen Bearbeitungen jetzt effizienter gestalten könne. „Ja, nachdem wir angefangen haben, anhand der Checklisten vorzugehen, geht Einiges klarer und zügiger voran“, erklärte Wybe Wiekema.

Welche Lieferung ist steuerpflichtig?

Das Hauptproblem in der Praxis der Mehrwertbesteuerung bei grenzüberschreitenden Reihengeschäften besteht allen Experten in der Gesprächsrunde zufolge wohl darin, herauszufinden, welche Lieferung steuerpflichtig und welche von der Steuer befreit ist. „Quick fixes zielen bei solchen Reihengeschäften im Grunde nur auf die Zwischenhändler ab“, erläuterte Raphael Kemner, Mitglied der Projektgruppe. „Denn soweit es den Händler im Herkunftsland oder den im Zielland betrifft, greifen die nationalen Umsatzsteuerregelungen.“

Die Herausforderung liege darin, „die sogenannte warenbewegte Lieferung im Reihengeschäft richtig einzusortieren, herauszufinden, wer den Transport in Auftrag gibt und wer transportiert. Danach bemisst sich, welche von den Lieferungen die steuerbefreite ist“, ergänzte Dr. Gerd Partmann, Fachanwalt für Steuerrecht bei Gehring & Partner in Lingen (Ems) und Lehrbeauftragter am Institut für Duale Studiengänge der Hochschule Osnabrück. Aus der Praxis wisse er, so Partmann, dass Reihengeschäfte immer dann „interessant“ würden, „wenn Lieferungen die Grenze passieren“. Denn wenn nachgeprüft werde, gebe es bei deutschen Finanzämtern kaum Platz für Auslegung. Da werde anders als in einigen anderen EU-Mitgliedsländern äußerst strikt und streng vorgegangen. „Niederländische Unternehmer wissen das übrigens zu schätzen, denn dadurch wissen sie in aller Regel genau, woran sie sind.“

Gelegenheit für Studierende

Am Ende der einstündigen Expertenrunde drückten Studierende, Steuerfachleute, Hochschuldozenten und Unternehmer Wiekema ein wenig ihr Bedauern darüber aus, dass die Forschungsarbeit der Projektgruppe aus Osnabrück bei Wagenaar Dairy in den Niederlanden aufgrund der Pandemie nur virtuell habe durchgeführt werden können. Aber, so Geschäftsführer Wiekema, „Mehrwertsteuer-Regelungen sind ja bekanntlich nicht in Stein gemeißelt. Da ergibt sich zweifellos bald wieder eine Gelegenheit für Studierende, uns bei der Arbeit zu unterstützen.“

Obere Reihe, v.l.: die Studierenden Jonas Golkowski, Tanja Brügge und Raphael Kemner; mittlere Reihe, v.l.: Pascal Kruse (Student), Prof. Dr. Guido Patek (HS Osnabrück) und Wybe Wiekema (Wagenaar Dairy); untere Reihe, v.l.: Dr. Gerd Partmann (Gehring & Partner), Tanja Hooge-terHeide (Flynth) und Henk Raijer (AHA24x7.com) Nicht im Bild ist die Teilnehmerin der Projektgruppe Alexandra Heise.